工业自动化 机器人 & 仓储自动化

2025-06-17

2025年全球工业机器人出货量有望复苏

Samantha Mou

Samantha负责支持Interact Analysis在工业自动化领域的研究。Samantha拥有经济学硕士学位,曾在德国进行工业设备和汽车零部件的市场研究工作。

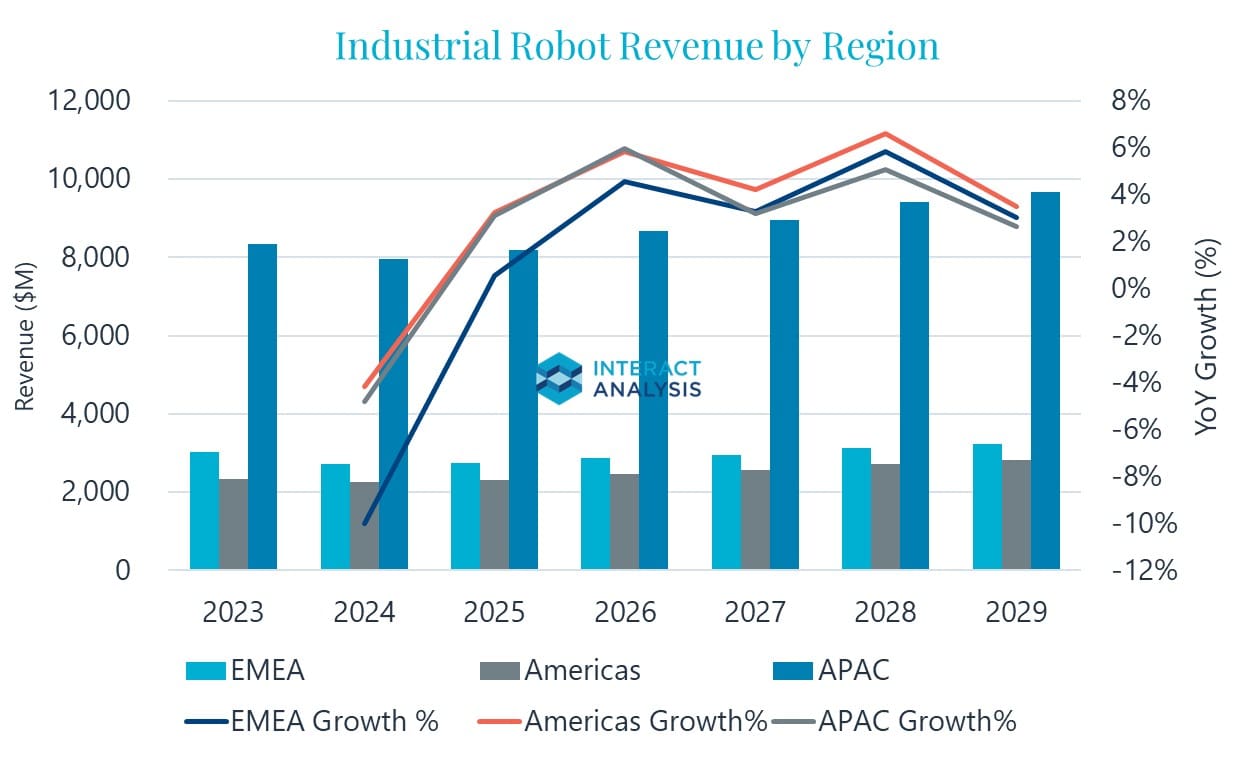

据Interact Analysis最新《工业机器人》报告统计,2024年全球工业机器人出货量50.5万台,较2023年下降2.4%。出货量缩减叠加均价下跌,使得工业机器人市场销售收入同比下降5.8%。全球主要地区制造业投资均呈现放缓态势,其中亚太地区机器人出货量降幅相对温和(同比下降1.1%),美洲与欧洲、中东和非洲地区(EMEA)则分别出现3.7%和8.1%的显著下滑。

尽管2024年市场表现承压,但已有迹象显示行业需求正在企稳,2025年一季度部分区域市场的积极动向为逐步复苏预测提供了支撑。

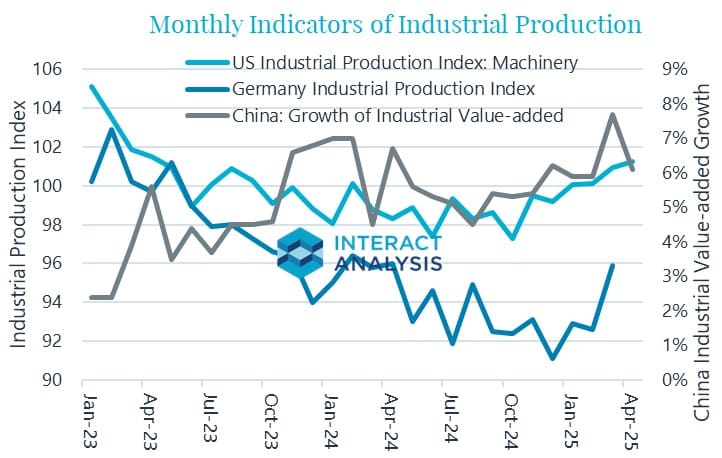

制造业回暖释放企稳信号

自2024年下半年起,中美两国工业部门月度指标均显现复苏迹象,欧洲地区虽仍处落后,近期制造业指标也已开始改善。如果7月后美国关税政策开始全面实行,可能对2025年下半年机械设备行业的订单构成风险,但根据目前各地区制造业基本面企稳的态势来看,关税震荡可能会降低市场潜在的复苏程度,但不至于导致市场同比下滑。

日本机器人协会(JARA)数据显示,2025年第一季度机械手与机器人订单量增长32.2%,出口出货值上升22.8%。根据Interact Analysis报告,日系厂商占据2024年全球机器人市场47%的营收份额,其表现常被视为行业景气度的可靠风向标。在此背景下,预计2025年全球工业机器人出货量将增长5%,但由于均价持续承压,营收预计仅实现小幅增长(2.6%)。

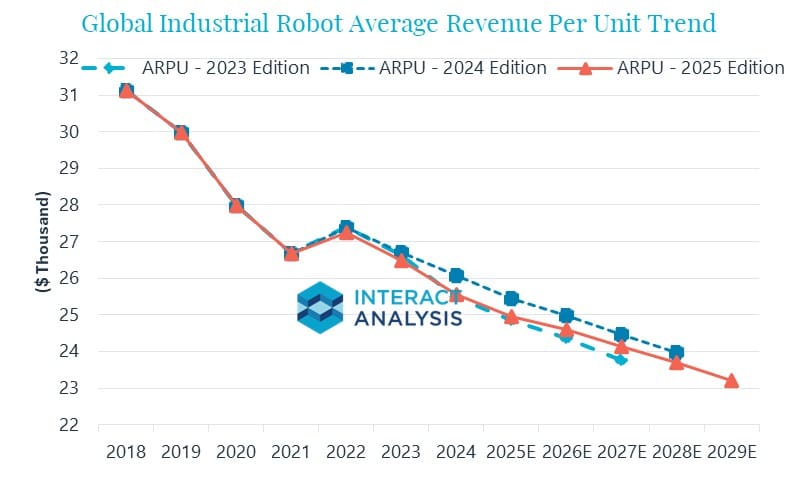

ARPU下滑与价格压力加剧

随着产量攀升与竞争白热化,全球工业机器人每台平均营收(ARPU)从2018年的约31,100美元显著下滑至2024年的25,600美元。虽然2022年全球供应链危机曾引发短暂涨价,但随着2023年需求降温与竞争加剧,价格重回下行通道。2024年因通胀缓解及竞争升级,ARPU同比降幅扩大至3.6%。激烈的价格战严重侵蚀厂商利润,众多机器人厂商利润已十分微薄,甚至亏损。在此背景下,我们预期2025年全球工业机器人的价格跌幅将趋缓,至2029年间,ARPU降幅将收窄至1%-2%每年。同时,大负载机型在协作机器人与SCARA机器人中的出货量增长,也将为价格体系提供支撑。

协作机器人成价格战重灾区

与其他类型的工业机器人相比,2024年协作机器人(cobot)的ARPU跌幅最大,主要受到中国厂商价格内卷以及大订单定价较低的影响。2023-2024年,全球协作机器人ARPU分别下滑6.4%和4.1%,预计2025年将进一步下降3.5%。中国厂商市场份额的迅速提升不仅改变了协作机器人市场格局,更加剧了该细分市场的价格竞争。

厂商集中度下滑加剧价格竞争

全球工业机器人市场过去数年呈整合态势,发那科、安川电机、ABB和库卡”四巨头”长期主导市场。但2024年市场格局出现了集中度的下滑:全球前十厂商合计份额从2023年的64.6%降至2024年的62.3%,从数据层面显示出新兴势力在市场需求放缓和价格压力下已对传统巨头形成实质性挑战。这一分化主要受到了几点因素影响:

1)市场中的新兴厂商,尤其是协作机器人厂商,成功实现从某一领域的小规模项目到规模化、通用方案的转型,推动其营收显著增长;

2)全球来看,作为四巨头等传统领先厂商的主力市场的汽车行业2024年对机器人需求疲软,这一因素对在汽车行业渗透率高的国际厂商冲击尤甚;

3)中国市场的激进价格策略使部分国际厂商退出部分项目竞争,本土供应商市场份额持续增加。

2024年工业机器人行业经历了收缩与战略调整:出货下滑、价格走低与竞争加剧双重压制行业盈利。但亚洲与美国等地的复苏迹象,以及日系厂商等领军企业的强劲订单,均预示2025年市场有望反弹。

最终展望

工业机器人市场正经历关键转型期。虽然2024年全球市场规模遭遇连续第二年下滑,但自动化需求、劳动力短缺和技术进步等驱动增长的基本因素依然稳固。供应商分化和定价策略演变正在重塑竞争格局,尤其是在协作机器人等价格敏感领域。展望未来,我们仍保持审慎乐观:随着投资缓慢复苏、行业需求趋稳,2025年或将成为工业机器人市场新一轮增长周期的起点,但这一阶段大概率将延续价格承压态势,并呈现细分领域复杂竞争加剧的特征。机器人制造商需要平衡创新、效率与市场敏捷性以赢得新发展机遇。

查看IA最新发布的《工业机器人 – 2025》报告框架,或直接联系分析师Samantha Mou

最新机器人&仓储自动化洞察